今回は『源泉徴収制度』の何たるかを解明するために、まず具体的な徴収税額の計算過程を見てみたいと思います。

源泉徴収は個人に課される国税である所得税の徴収方法の一つであるので、従ってその対象は主に個人となります。その中でも対象となる人は、まずはサラリーマンと言われる給与所得者(法人等の経営者である役員等の役員報酬も所得税法上給与所得であるのため、ここに含まれます。)、個人事業者のうち報酬を受取る業種の人、作家や作詞作曲などを手掛けている人、デザイナー、その他に身近な例では弁護士・公認会計士・税理士・司法書士・社会保険労務士ら所謂「士族」と呼ばれる職種の人(行政書士は除外)など多岐に渡っています。

報酬等は税金の負担者自ら計算して納付しますが、給与所得者だけは本人ではなく、所属する会社や団体等が計算し給料から天引して納付することとなります。多分日本国民の中では圧倒的に給与所得者の数が多いと思われますので、今回は給与所得の源泉徴収の具体的計算過程を見てみましょう。

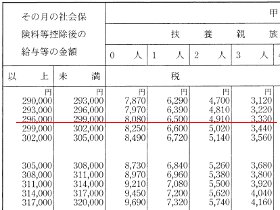

毎月頂く給料の総額から非課税部分を差し引いた額から、さらに社会保険及び雇用保険の本人負担額を指しい引いた残りの金額が(税金の世界では、この金額を社会保険等控除後の給与等の金額という)源泉徴収の対象金額となり、後は国税庁発行の「源泉徴収税額表」通称月額表と呼ばれる表の参照し、縦軸を金額・横軸を扶養家族の数を当てはめて毎月給料から差し引かれる訳です。(非課税及び扶養家族については次回にお話しいたします)

例えば月給350,000円(通勤費等の非課税部分は含まれない)で扶養家族3人のサラリーマン(年齢40歳以上)の場合

350,000-49,503(社会保険本人負担分)-2,100(雇用保険本人負担分)=298,397円

この298,397円が社会保険等控除後の給与等の金額となり、この金額を月額表の縦軸に該当する箇所を見て、次に横軸の扶養家族の人数に該当する箇所を参照すれば3,330円となる。(賞与の場合には計算過程は同じですが参照する表が異なります)これが先取りされる

給与所得者の毎月負担しなければならない税金の額となり、この説例の場合には298,397-3,330+非課税金額=手取金額となります。この計算を1月から12月まで行い、最後に年末調整をして税金の精算が終了する運びとなる訳です。

次回は「非課税給与」「扶養家族」「年末調整」について考えて見ましょう。